Le décaissement

Envie de sauvegarder ou d’imprimer notre Guide sur le décaissement? C’est par ici!

Planifier sa retraite est essentiel. Avoir un plan de décaissement l’est tout autant.

Au cours de votre carrière, vous avez sans doute accumulé de l’épargne et veillé à faire fructifier vos placements en vue de la retraite. Maintenant que vous arrivez à cette nouvelle étape de votre vie, vous devez prévoir de quelle façon vous retirerez ces fonds, afin de garder le plus d’argent possible dans vos poches, et d’éviter de survivre à votre épargne. C’est ce qu’on appelle un plan de décaissement.

C’est le moment de changer de mentalité face à l’argent accumulé. Vous avez engrangé des actifs, constitué un patrimoine pendant votre vie active. Une fois la retraite arrivée, il est temps de mettre en place un plan pour dépenser stratégiquement ce que vous avez travaillé si fort à acquérir. Ça peut être difficile de voir le pécule diminuer alors que vous aviez l’habitude de le voir grandir !

Vous trouverez ici les éléments essentiels qui vous guideront dans la planification de votre retraite.

Le plan de décaissement : votre allié pour optimiser vos revenus à la retraite

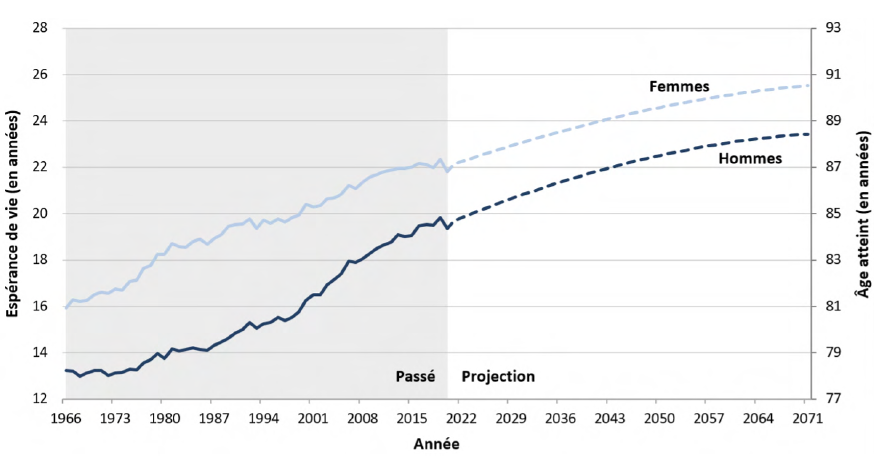

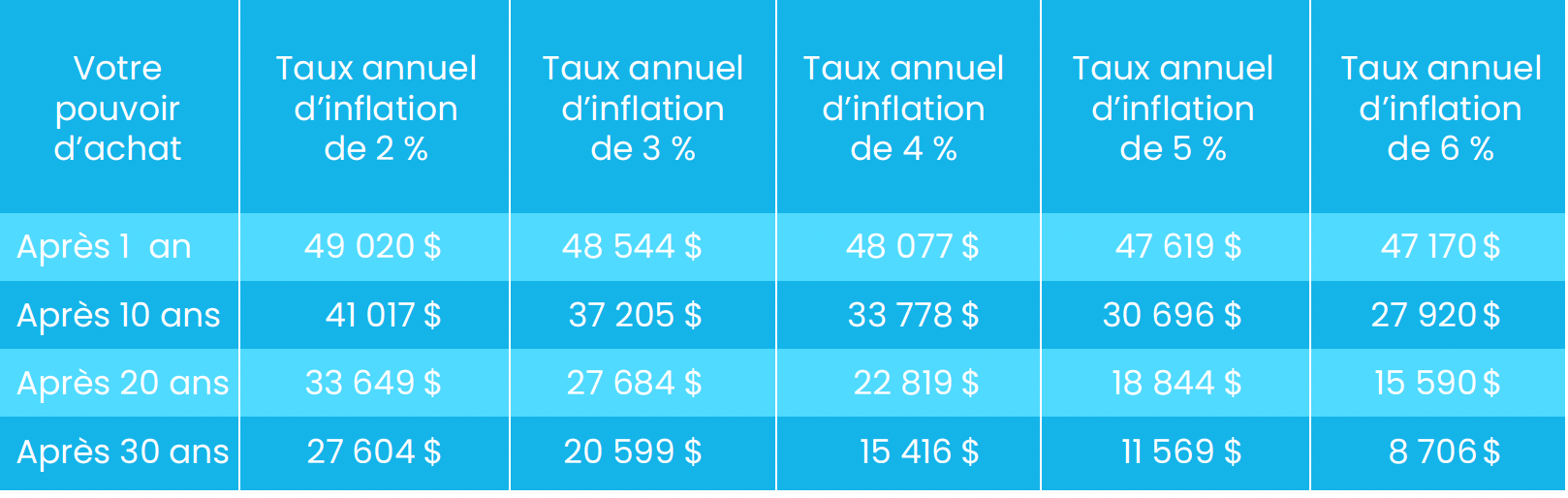

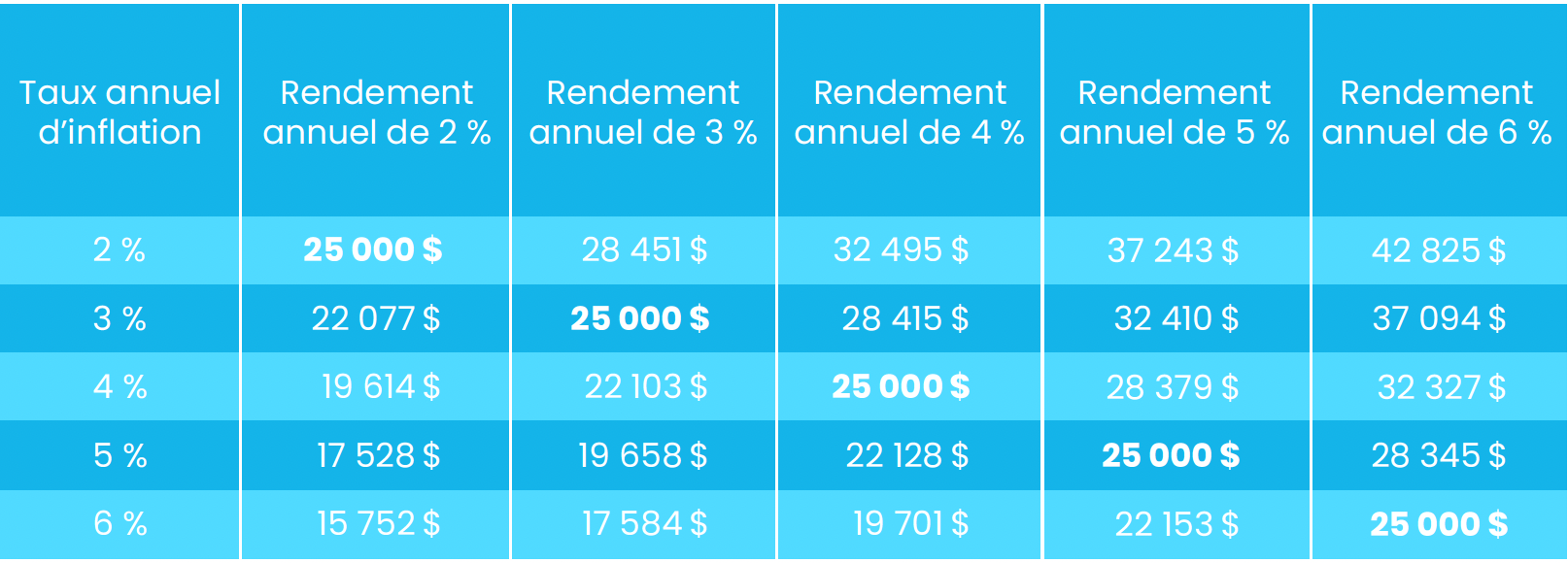

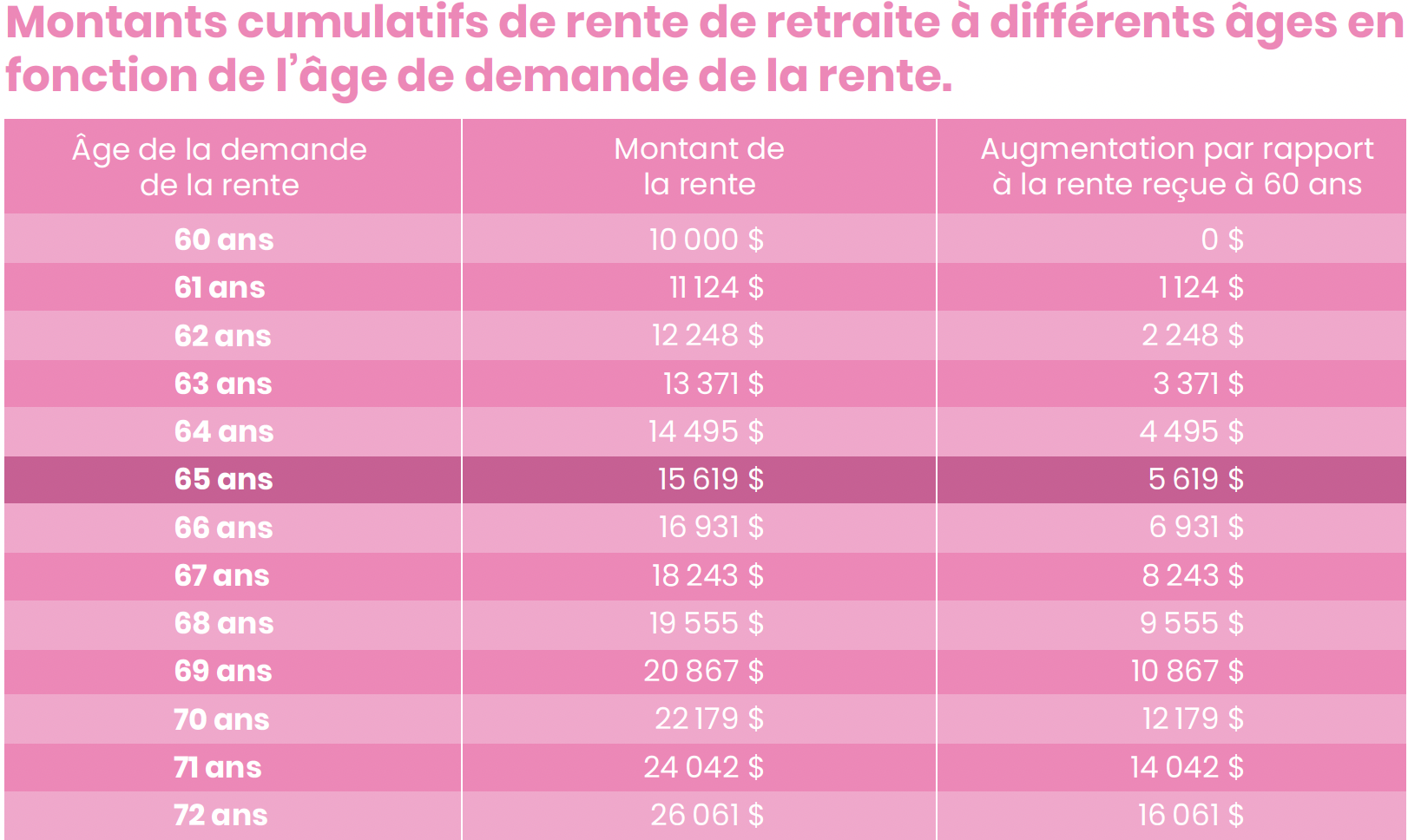

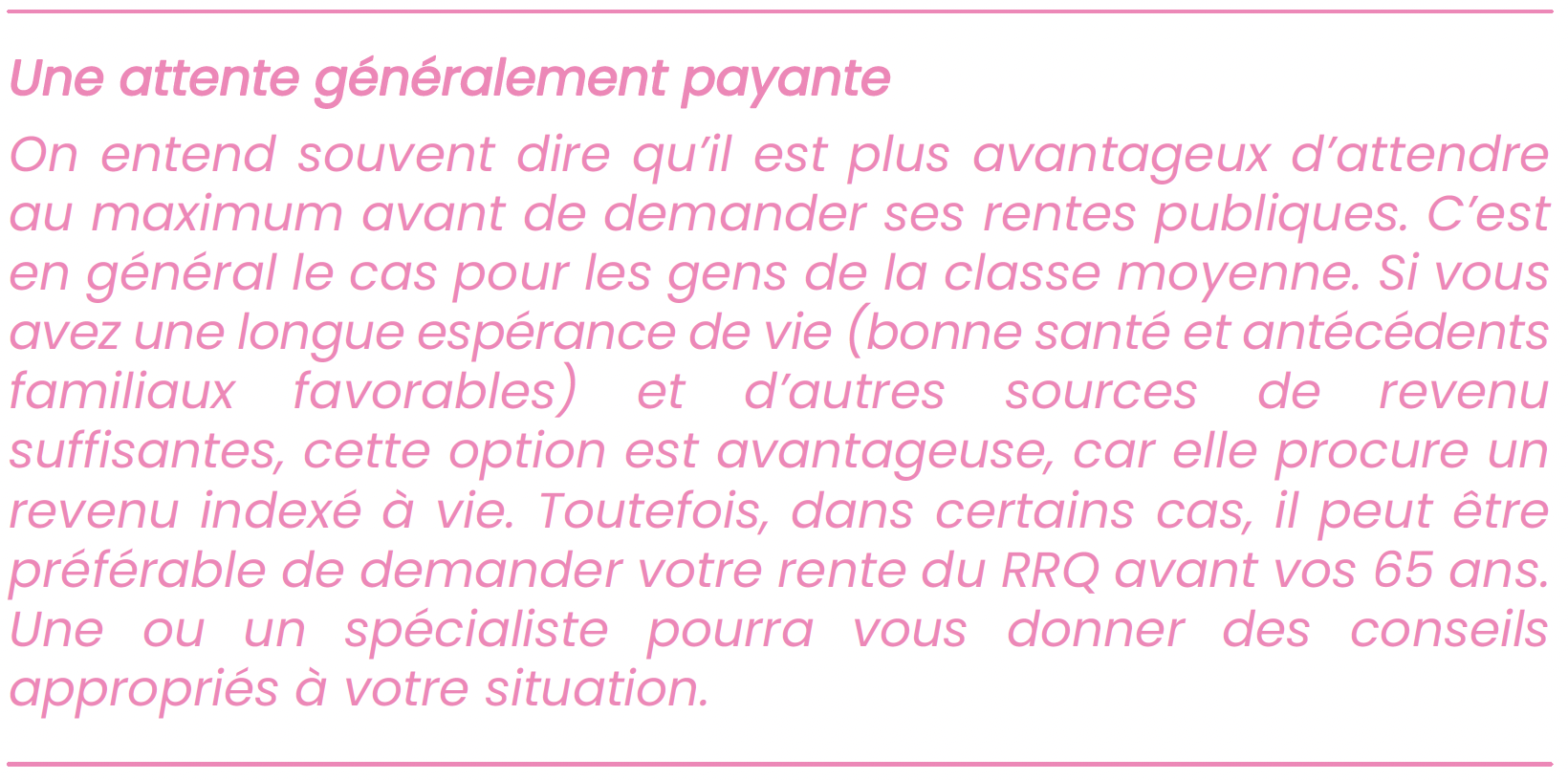

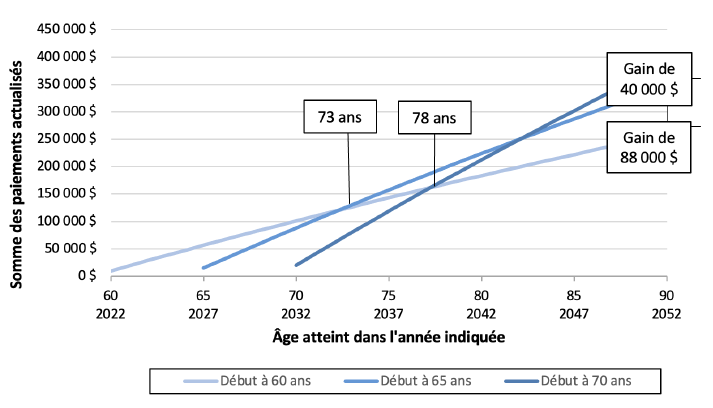

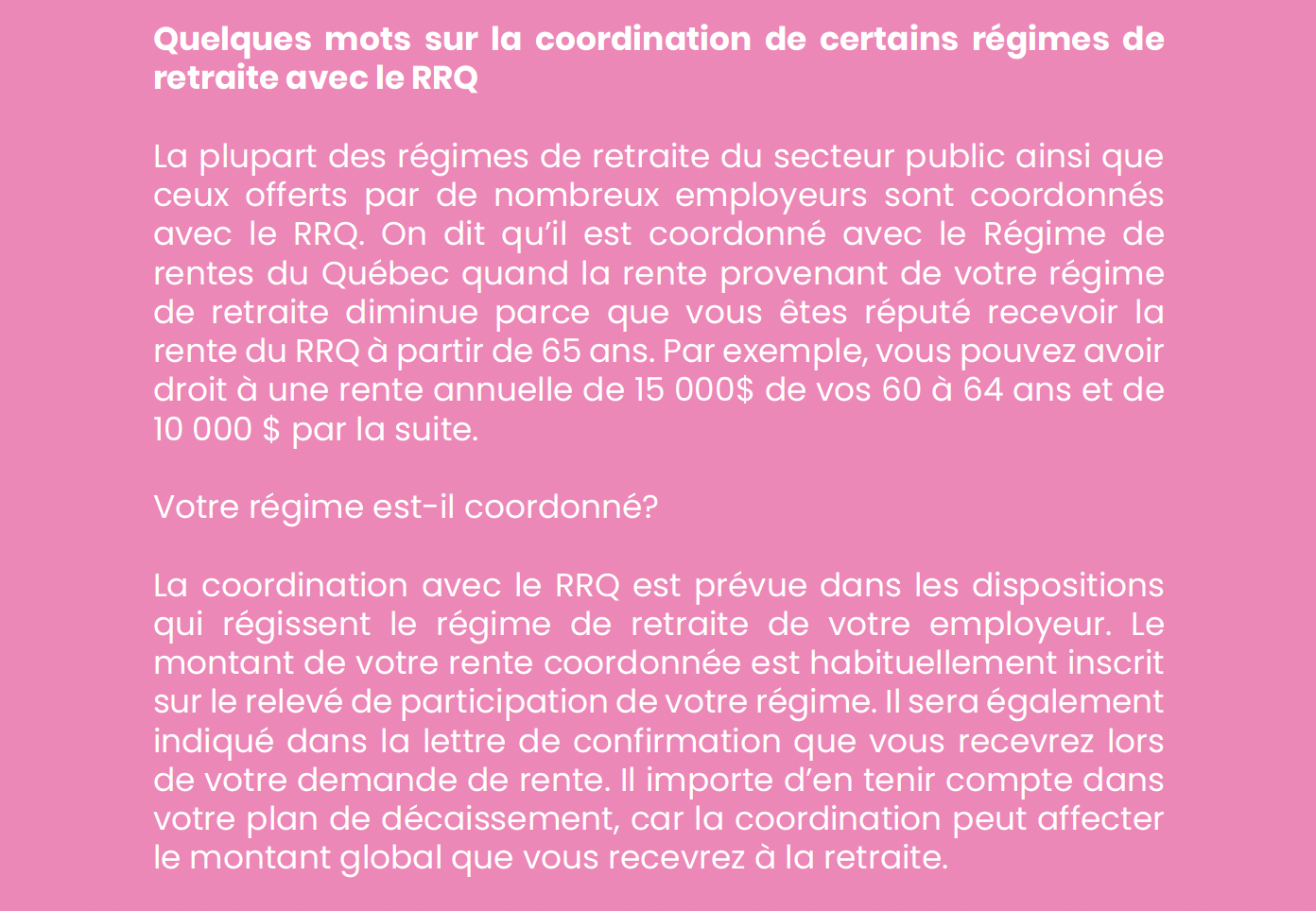

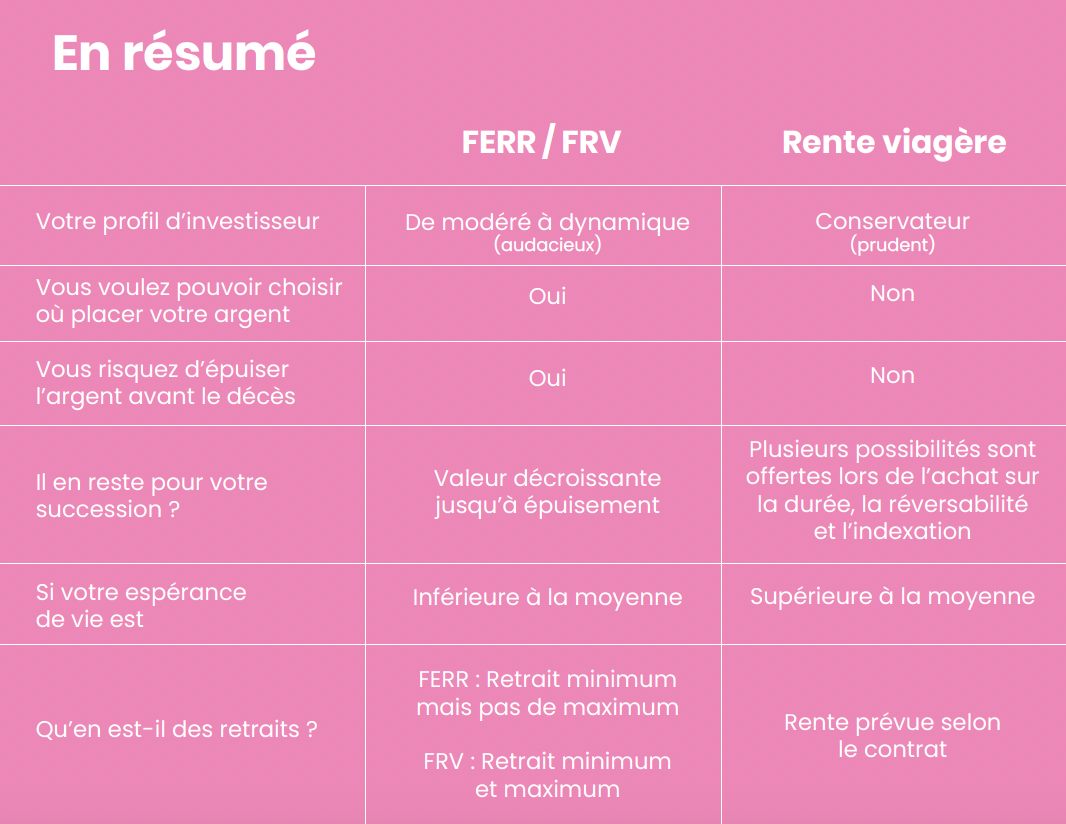

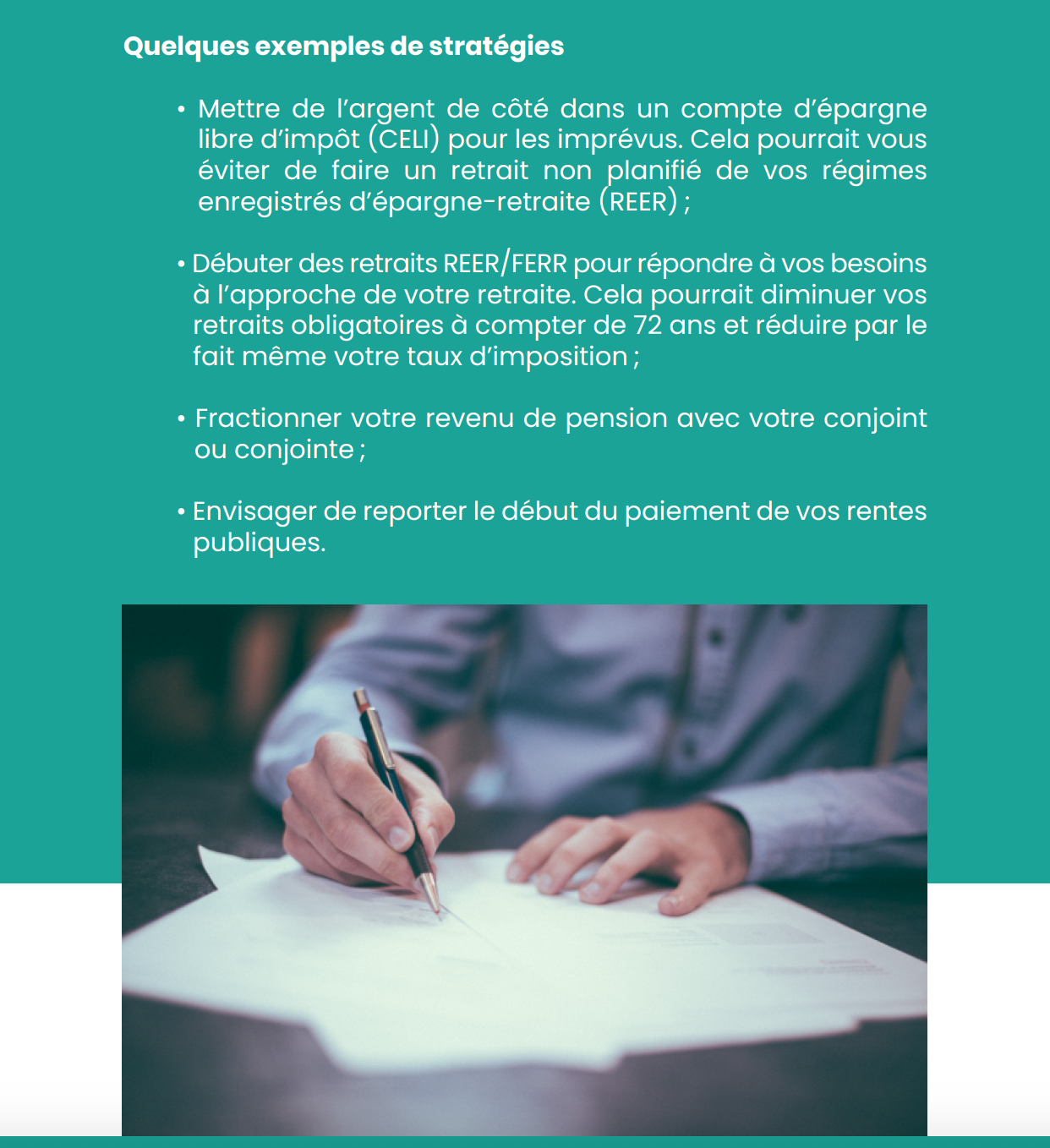

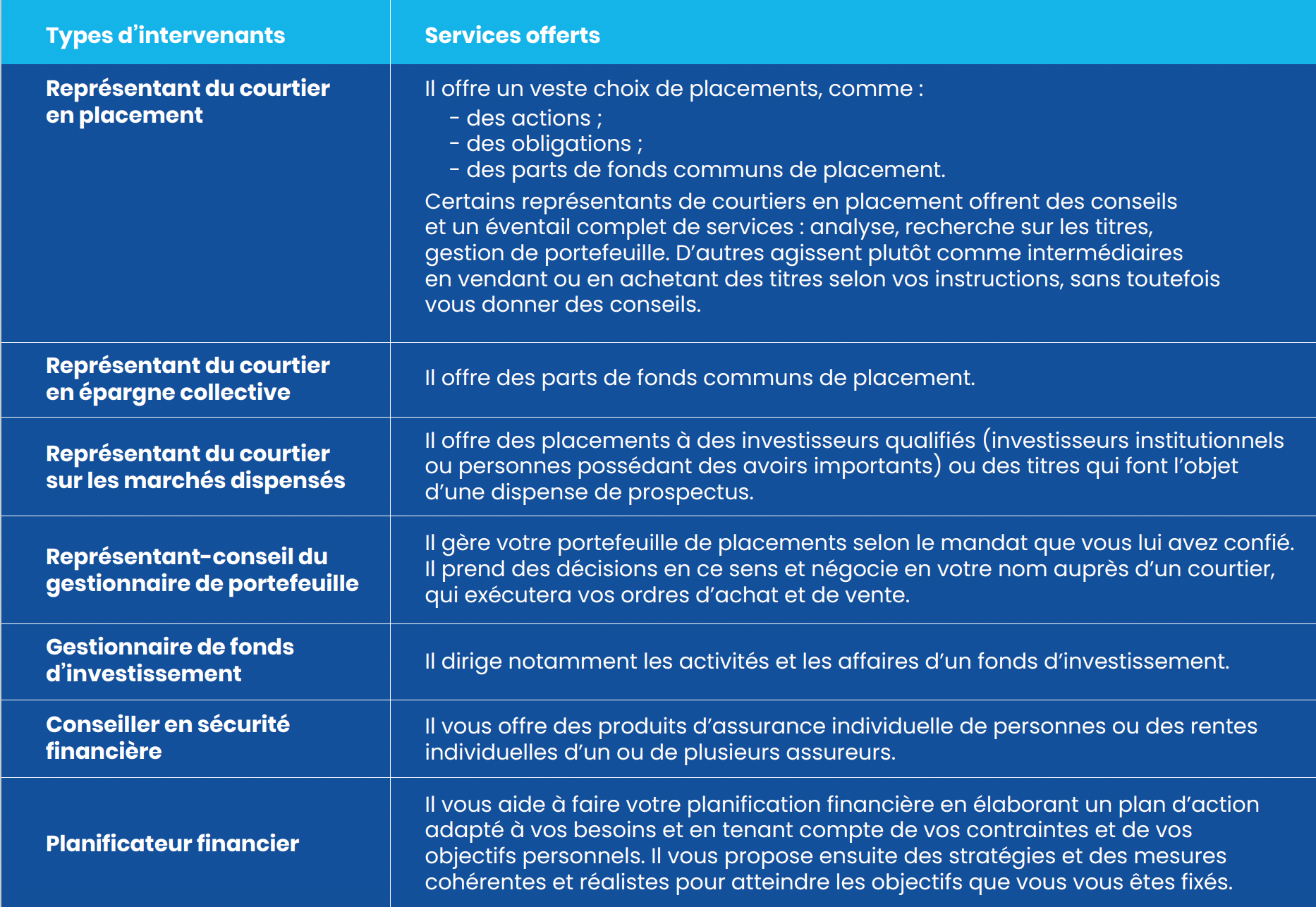

Il n’y a pas de règle précise à cet égard, mais il faudrait idéalement y penser dès que vos projets de retraite commenceront à se préciser. Généralement, on parle de quelques années avant la retraite, voire quelques mois. Élaboré trop longtemps d’avance, le plan de décaissement est plus ou moins fiable. Cependant, il servira de guide pour l’épargne qui reste à réaliser. Le fait d’élaborer ce plan tôt permet à l’épargnant d’avoir une certaine idée de l’âge envisageable pour prendre sa retraite et de pouvoir réajuster le tir au besoin. Devrez-vous épargner davantage pour atteindre votre objectif de retraite ? Travailler plus longtemps ? Des événements peuvent influencer votre plan avant et pendant votre retraite: vente de propriété, déménagement dans un logement ou une résidence pour aînés, décès du conjoint ou de la conjointe, arrêt des voyages annuels, maladie, etc.). Il est donc prudent de réviser votre plan lors de ces événements afin de vous assurer qu’il convient toujours à votre situation. Il n’existe pas de recette universelle pour faire un plan de décaissement. Cependant, il est très important qu’il tienne compte des cinq éléments suivants : L’espérance de vie ne cesse d’augmenter au Québec, si bien que la durée de la retraite s’allonge. Ce faisant, la probabilité de survivre à son épargne s’accroît. Bien sûr, il est impossible de savoir exactement combien d’années vous vivrez à la retraite. C’est pourquoi les spécialistes utilisent les projections démographiques pour évaluer cette variable. Les compagnies d’assurance et les payeurs de rentes utilisent cette donnée afin de planifier les fonds nécessaires pour faire face à leurs obligations envers les bénéficiaires. Vous devez prévoir des revenus de retraite pour une plus longue période puisque l’espérance de vie est une moyenne. Vous avez donc 50% de risque de vivre plus vieux que cette moyenne. Espérance de vie à 65 ans, sans amélioration après l’année indiquée, selon le sexe – 1966 à 2071 Source: Évaluation actuarielle du Régime de rentes du Québec au 31 décembre 2021 Selon Retraite Québec, d’autres éléments peuvent vous aider à contrer le risque de longévité : L’espérance de vie à 65 ans a augmenté d’environ 6 années depuis 50 ans, et devrait progresser d’encore 3 années au cours des 50 prochaines années. Il existe donc un risque que vous épuisiez votre épargne avant votre décès. C’est ce qu’on appelle le risque de longévité. Dans votre plan de décaissement, vous devrez donc tenir compte de ce risque. À l’Institut de planification financière, on parlera plutôt de la probabilité de survie pour établir un plan de décaissement. Par exemple, un homme de 65 ans de 2023 a 25 % de chance de vivre jusqu’à 94 ans, alors qu’une femme du même âge peut espérer vivre jusqu’à 96 ans. Il vaut donc mieux viser une retraite plus longue que la moyenne provinciale. En somme, l’évaluation de votre espérance de vie vous permettra d’estimer le temps que vous pourriez passer à la retraite, ce qui aura une incidence sur l’utilisation de vos différentes sources de revenu, en particulier de votre épargne. L’année 2021 nous a rappelé que même si l’inflation est demeurée stable et modérée pendant des décennies au Canada, avec une moyenne de 1,92 % entre 1990 et 2020, l’économie n’est jamais à l’abri d’une poussée inflationniste. En effet, l’Indice des prix à la consommation – la mesure de l’inflation – a progressé de 3,4 % en 2021, puis de 6,8 % en 2022. La Banque du Canada vise à maintenir l’inflation autour de 2 %. Il est essentiel de tenir compte de l’inflation dans votre stratégie de décaissement, car elle peut faire diminuer votre pouvoir d’achat. Par exemple, pour un revenu annuel de 50 000 $ non indexé, votre pouvoir d’achat diminuerait comme suit : Ainsi, pour conserver le même pouvoir d’achat et maintenir le même niveau de vie au fil des ans, il faut un revenu de retraite de plus en plus élevé. Très peu d’individus sont pleinement protégés contre l’inflation. Néanmoins, plus vos revenus dépendent de rentes indexées, plus votre protection s’accroît. Certaines prestations de retraite sont indexées, mais les modalités diffèrent d’un régime à l’autre. Les rentes du RRQ et de la PSV sont indexées. Il faut en tenir compte dans votre stratégie de décaissement. L’inflation entraîne également des répercussions sur votre épargne. En effet, si vous obtenez un rendement de 2 % par année, mais que le taux d’inflation est plus élevé que 2 %, votre pouvoir d’achat diminuera. À titre d’exemple, si vous investissez 1000 $ par année pendant 25 ans, la valeur des 25 000 $ investis variera en fonction du rendement net que vous aurez obtenu. Le rendement ajusté se calcule en soustrayant le taux annuel d’inflation du rendement. Voici un tableau qui donne quelques exemples : On a tendance à l’oublier, mais l’impôt sur le revenu est un élément important à considérer à la retraite. Il s’agit d’un point assez complexe de la planification, en fonction des actifs accumulés. La consultation d’une personne experte est ici fortement recommandée afin d’optimiser votre fiscalité. Par exemple, vous pourriez penser qu’une bonne stratégie est de retarder les revenus de retraite comme les retraits de REER ou la transformation en FERR pour ainsi reporter l’impôt à payer. Mais peut-être faites-vous partie de ces personnes qui ont avantage à étaler le revenu de retraite sur une plus grande période. Par exemple, en convertissant vos REER, partiellement ou en totalité, en FERR avant l’âge requis de 71 ans. Étaler vos revenus pourrait vous donner droit à certains programmes en réduisant votre revenu annuel, par exemple. De plus, pour la plupart de vos revenus, l’organisme qui vous paye calcule un pourcentage d’impôt et vous verse un montant net sans connaitre votre revenu total, et donc votre taux personnel d’imposition. Or, l’accumulation de différentes sources de revenu peut faire augmenter votre taux d’imposition au-delà de ce qui aura été prélevé. Il faudra alors prévoir cette somme supplémentaire ou demander une augmentation du prélèvement auprès d’un des organismes payeur. Il se peut que vous deviez payer votre impôt par acomptes provisionnels si l’impôt retenu sur vos revenus est insuffisant. Le taux d’imposition auquel vous serez soumis variera en fonction du total de vos revenus de retraite et de votre situation fiscale. Vous devez savoir que vos sources de revenus sont imposables : Tous ces retraits augmenteront votre revenu net, ils pourraient avoir un impact sur votre admissibilité à certains crédits ou programmes sociaux basés sur le revenu (dont le SRG et la PSV). Le moment où vous décaissez l’argent de vos différentes sources de revenu peut avoir un impact sur votre taux d’imposition. Par exemple, il peut être avantageux de retirer des fonds de votre REER/FERR avant vos rentes du RRQ et de la PSV si vous avez peu ou pas d’autres sources de revenu de retraite, afin de profiter d’une déduction pour revenu de retraite. Bien sûr, chaque situation est différente et dépend de vos objectifs. En somme, il importe de tenir compte de la fiscalité dans votre stratégie de décaissement puisque vous consommez en fonction de votre revenu après impôt, ce qui vous reste finalement ! Fractionnement de revenus de pension Si vous êtes en couple, une stratégie très intéressante pour votre décaissement à la retraite est la possibilité de fractionnement de revenus de pension. Depuis 2007, il est possible de fractionner jusqu’à 50 % des revenus de pensions avec le conjoint ayant le revenu le moins élevé. Les principaux revenus qui peuvent être fractionnés sont : Chaque année, vous et votre conjoint pourrez prendre la décision de fractionner jusqu’à 50 % des revenus imposables de rentes et autres revenus de pension. Ce montant sera ajouté aux revenus du conjoint ayant le revenu le plus bas et réduit dans le calcul de celui qui a le revenu le plus élevé. Au fil des ans, vous avez sans doute accumulé de l’épargne dans différents véhicules de placement, en fonction de votre profil d’investisseur. Or, le début de votre retraite ne signifie pas nécessairement que vous cesserez d’effectuer des placements. Prenons l’exemple d’une personne bénéficiant d’un régime d’épargne-retraite offert par l’employeur et possédant aussi un FERR duquel elle doit retirer une somme minimale chaque année. Dans un tel cas, si elle n’a pas besoin de la totalité de ses retraits obligatoires du FERR, elle pourrait en placer une partie dans un CELI et ainsi continuer à faire fructifier ces sommes à l’abri de l’impôt. Il sera important de réévaluer votre profil d’investisseur, car il pourrait changer. Le profil d’investisseur est un portrait de vos objectifs de placement, de votre horizon de placement et de votre tolérance au risque. Au fur et à mesure que vous vous rapprochez du décaissement, votre horizon de placement diminue lui aussi. Avec un horizon de placement plus court, la tolérance au risque est généralement moins grande. Par exemple, vous pourriez vouloir diminuer vos placements en actions, qui sont sujets aux fluctuations, pour miser davantage sur des investissements plus stables, comme les obligations. L’important est de vous assurer d’avoir accès à votre argent lorsque vous en avez besoin. À la retraite les fluctuations des marchés peuvent avoir beaucoup d’impacts sur la durée de votre portefeuille puisque vous devez chaque année retirer une somme pour assurer votre niveau de vie. Si votre stratégie de décaissement n’est pas appropriée, vous pourriez devoir vendre des actions après une baisse et avoir moins d’argent que prévu. Les besoins à court terme devraient être comblés par des placements dont les échéances correspondent à vos besoins au moment opportun. Idéalement, vous devriez avoir une vision des 3 à 5 prochaines années. Votre situation évoluera au fil des années, vous devriez refaire cet exercice après quelque temps. Un conseiller ou une conseillère de votre institution financière pourra vous aider en remplissant un questionnaire avec vous pour s’assurer que votre profil d’investisseur est toujours adéquat. Par ailleurs, de nombreux questionnaires sont accessibles en ligne, dont celui de l’Autorité des marchés financiers En planifiant votre décaissement à la retraite, vous pourriez également vouloir tenir compte de votre plan de succession. Cela implique de prévoir la distribution de votre patrimoine après votre décès. Si ce n’est pas déjà fait, vous devrez réaliser cet exercice qui comprendra la rédaction ou la mise à jour d’un testament, d’un mandat de protection ainsi que d’autres éléments comme l’examen des désignations de bénéficiaires de vos actifs, l’évaluation des options en matière d’assurance vie et la volonté de laisser un héritage à votre décès. Tous ces éléments pourraient avoir une incidence sur votre stratégie de décaissement selon vos objectifs. Planifier votre décaissement en tenant compte de votre succession peut être complexe. Une personne spécialisée dans le conseil financier ou la planification financière pourra vous aider à élaborer un plan pour atteindre vos objectifs tout en tenant compte de votre planification successorale. De façon générale, il existe quatre grandes sources de revenu à la retraite : Les rentes publiques vous procureront un revenu de base jusqu’à votre décès. Elles sont composées de deux piliers : la Sécurité de la vieillesse et le Régime de rentes du Québec. Le programme fédéral de la Sécurité de la vieillesse comprend : Le Régime de rentes du Québec (RRQ) est offert aux personnes ayant cotisé au cours de leur carrière, que ce soit en entreprise ou comme travailleur autonome. Le montant que vous recevrez dépend de l’âge auquel vous en faites la demande, du nombre d’années pendant lesquelles vous avez cotisé et des revenus de travail sur lesquels étaient calculées vos cotisations. La rente est imposable et indexée en janvier de chaque année. Vous pouvez demander votre rente du RRQ à partir de 60 ans, même si vous n’avez pas cessé de travailler. Cependant, à cet âge, vous n’aurez pas le plein montant : vos prestations seront réduites de 0,5% pour les rentes les plus faibles et jusqu’à 0,6% pour la rente maximale, pour chaque mois d’ici vos 65 ans, ce qui représente une pénalité totale de 30 % à 36 % après cinq ans. L’âge pour obtenir 100 % du montant de votre rente est de 65 ans, mais vous pouvez attendre jusqu’à 70 ans pour demander votre rente (72 ans à compter de janvier 2024). La rente sera bonifiée de 8,4 % par année, comme l’illustre l’exemple présenté dans le tableau ci-dessous : Note : Calculs réalisés pour une personne née en janvier 1970 qui cesse de travailler à 60 ans, pour une rente de 10 000 $ par année à compter de 60 ans. Source : site web de Retraite Québec Source : Un régime adapté aux défis du 21e siècle,Retraite Québec Note : Pour une personne qui bénéficie de la prestation maximale de la rente de retraite du RRQ, après avoir cotisé au RRQ durant 42 ans. Cette personne atteint 60 ans en 2022 et cesse alors de cotiser au RRQ. Les montants sont actualisés à un taux de 3 % à partir de 2022. La progression salariale est établie à 3 % et le taux d’inflation, à 2 %. Au cours de votre carrière, vous avez peut-être travaillé pour une ou des entreprises offrant un régime d’épargne-retraite dans lequel l’employeur verse des cotisations. Celui-ci vous procurera un revenu qui viendra compléter celui des rentes publiques. Ces régimes complémentaires peuvent prendre différentes formes, dont quatre principales : En général, les régimes d’épargne-retraite offerts par l’employeur sont assortis de règles particulières en matière de décaissement. Vous devrez donc les considérer lors de votre planification. Vous avez sans doute épargné en vue de votre retraite. Il se peut donc que vous disposiez de sommes plus ou moins importantes dans un REER, un CELI et probablement aussi des placements non enregistrés. Peut-être possédez-vous également un compte de retraite immobilisé (CRI)ou un REER immobilisé. Vous devrez évaluer les façons les plus fiscalement avantageuses de retirer des fonds de votre épargne. Le REER immobilisé est semblable au CRI mais les sommes proviennent d’un régime de retraite sous juridiction fédérale (Banques, Transport, communication, etc…) REER Vous pouvez retirer des fonds de votre REER (non immobilisé) en tout temps. Vous pouvez aussi transférer vos REER ou une partie de vos REER en FERR. Après 65 ans, les retraits du FERR seront admissibles au fractionnement de revenu de pension et à la déduction pour revenus de retraite. Après le 31 décembre de l’année de vos 71 ans, vos REER devront être transférés dans un FERR ou rentre (viagère ou non) CELI Vous pouvez retirer des fonds de votre CELI en tout temps. Le retrait de fonds de votre CELI ne réduit pas le montant total des cotisations que vous avez déjà faites pour l’année. Les retraits effectués de votre CELI pendant l’année, seront ajoutés à vos droits de cotisation à un CELI seulement au début de l’année suivante. Il permet de gagner un revenu de placement libre d’impôt. Les avantages fiscaux du CELI sont indéniables pour la retraite : comme aucun impôt ne s’applique lors des retraits, ils ne nuisent pas à vos droits liés aux programmes sociaux comme le Supplément de revenu garanti et la pension de la Sécurité de la vieillesse. Placements non enregistrés Les placements non enregistrés ne bénéficient d’aucun traitement fiscal particulier. Les gains de placement, comme les intérêts, les dividendes, les distributions de fonds et les gains en capital provenant de la vente d’actifs, sont imposables à votre taux d’imposition marginal dans l’année où ils ont été réalisés. Vous pouvez les retirer en tout temps. CRI Le compte de retraite immobilisé (CRI) est un régime enregistré d’épargne-retraite (REER) particulier. Les sommes qu’il contient proviennent d’un régime complémentaire de retraite (« fonds de pension ») ou du compte immobilisé d’un régime volontaire d’épargne-retraite (RVER). Pour pouvoir retirer des sommes de votre CRI, vous devez le convertir en fonds de revenu viager (FRV). Il n’y a pas d’âge minimum pour le faire. Ce fonds est prévu pour durer pendant toute votre retraite, c’est pourquoi les retraits annuels sont limités . Les sommes maximales annuelles pouvant être retirées de ce FRV varieront selon votre âge, la valeur de votre régime au début de l’année et le taux qui s’appliquent aux FRV.[1] Après le 31 décembre de l’année de vos 71 ans, votre CRI devront être transférés dans un FRV ou rente viagère. REER immobilisés Le REER immobilisé est semblable au CRI mais les sommes proviennent d’un régime de retraite sous juridiction fédérale (Banques, Transport, communication, etc…). Ils ont également des règles semblables au CRI. Cependant, il est possible, une seule fois, après l’âge de 55 ans, de transférer jusqu’à 50 % du montant d’un REER immobilisé à un REER non immobilisé. Le calcul du montant maximum qu’il est possible de retirer est calculé différemment que pour le CRI. Après le 31 décembre de l’année de vos 71 ans, Vos REER immobilisés devront être transférés dans un FRV ou rente viagère Rente viagère Si vous choisissez d’acheter une rente viagère, vous obtiendrez un revenu régulier jusqu’à votre décès. Les rentes viagères peuvent être avantageuses si vous recherchez un revenu garanti pour couvrir vos besoins de base. FERR Le fonds enregistré de revenu de retraite, le FERR est le prolongement du REER, Votre capital demeure à l’abri de l’impôt et seuls les retraits sont imposables. Vous pouvez faire des retraits réguliers ou « vider » votre FERR en un seul retrait. Mais vous devez faire un retrait minimal par année. FRV Le fonds de revenu viager, le FRV est un fonds enregistré de revenu de retraite (FERR) particulier dans lequel une personne peut transférer les sommes provenant de son régime complémentaire de retraite, du compte immobilisé de son régime enregistré d’épargne-retraite ou de son compte de retraite immobilisé (CRI). À la différence d’un FERR, dans lequel il n’existe aucun plafond, il n’est pas possible de retirer d’un FRV plus que le maximum autorisé chaque année. [1] Au moment d’écrire ce texte, un projet de loi prévoit l’assouplissement des règles de retrait pour les CRI, mais les modalités ne sont pas connues. Vous pourriez envisager la combinaison de FERR\FRV et d’une rente viagère si les régimes publics et votre rente d’employeur représentent moins de 60% de vos revenus de retraite. Le cas échéant, prévoyez vos dépenses fixes avec des rentes viagères et vos dépenses variables avec votre FERR\FRV. Pour certaines personnes, l’actif immobilier est le principal, voire le seul investissement qu’ils auront fait durant leur vie active. Un actif immobilier peut être la résidence principale, mais aussi un édifice à logement, une résidence secondaire. Il existe plusieurs manières de profiter de cet actif à la retraite : Plusieurs raisons pourraient vous amener à vouloir travailler pendant votre retraite : épanouissement professionnel, relations sociales, maintien de la santé physique et mentale, augmentation des revenus, etc. Travailler à la retraite, c’est sans doute plus rentable que vous ne le croyez, car les deux paliers de gouvernement ont apporté des changements au régime fiscal ces dernières années. Voici ce que vous devez savoir à ce sujet : Pour connaitre les montants exacts, consultez canada.ca Pour calculer ce qui reste de votre salaire si vous travaillez à la retraite, utilisez le calculateur du ministère des Finances : Revenu de travail conservé à la retraite. Cet outil permet de comparer votre revenu annuel avec et sans revenu de travail. Quelles seront vos dépenses à la retraite ? Voilà sans doute la première question à laquelle vous devrez réfléchir. La croyance populaire veut que nous dépensions moins à la retraite. Or, la réalité est plus subtile. En effet, certaines dépenses seront moins élevées ou éliminées, tandis que d’autres pourraient croître. Avec une espérance de vie meilleure aujourd’hui, on voit souvent la retraite se diviser en deux parties, soit une première partie plus active et la seconde plus tranquille, avec autant de besoins, mais de natures différentes. C’est notamment pour cela que les dépenses ne diminueront pas nécessairement à la retraite. Les spécialistes évaluent généralement qu’une personne a besoin de 60 % à 80 % de son revenu annuel brut moyen des trois dernières années de travail pour maintenir son niveau de vie à la retraite. Par exemple, si votre revenu annuel se situe à 50 000 $ à la fin de votre carrière, vous auriez besoin de 30 000 $ (60 %) à 40 000 $ (80 %) par année à la retraite. Mais cette règle est à prendre avec un grain de sel, car tout dépend de votre revenu de travail actuel et de vos projets à la retraite. La meilleure façon de connaitre vos besoins, c’est de faire un budget de retraite. Cela vous permettra ensuite de déterminer le revenu nécessaire pour les combler. Il se pourrait que vous découvriez que vos revenus de retraite ne vous permettent pas de couvrir toutes les dépenses souhaitées. Le cas échéant, plusieurs solutions s’offrent à vous : Pour évaluer vos dépenses à la retraite, vous devez vous poser quelques questions en vous projetant dans le temps. Quels sont vos projets ? Comptez-vous voyager, acheter un véhicule récréatif, passer l’hiver dans une autre contrée, rénover votre chalet pour y vivre à temps plein, pratiquer régulièrement des sports qui demandent des abonnements parfois onéreux (ski alpin, golf, etc.), commencer un nouveau passe-temps qui demande de l’équipement (ébénisterie, sculpture, peinture, etc.) ? Avez-vous envie de vous lancer dans la réalisation de vos projets dès la première année de retraite, ou de prendre d’abord un peu de temps pour simplement vous reposer ? Prendrez-vous votre retraite en même temps que votre partenaire ? Surtout, ne tenez pas pour acquis que toutes vos dépenses diminueront. Certaines seront évidemment éliminées, soit toutes les cotisations liées au travail (RRQ, RQAP, assurance-emploi, cotisations professionnelles et syndicales, etc.). D’autres diminueront sans doute, comme les frais de transport, l’achat de vêtements et l’épargne. Certaines dépenses, en revanche, évolueront au fil des ans : Enfin, n’oubliez pas de prévoir les dépenses ponctuelles comme l’achat d’une voiture, des rénovations ainsi qu’un coussin de sécurité pour faire face aux imprévus et aux aléas du marché, dont l’inflation et la variation des rendements de vos placements. Différents facteurs sont à prendre en considération quand vient le temps de prévoir l’utilisation de son épargne personnelle à la retraite. L’objectif demeure de la faire durer le plus longtemps possible. Vous devrez tenir compte de vos autres sources de revenu à la retraite, de votre taux d’imposition et de l’impact fiscal propre à chaque type de placement. Le fractionnement de revenus de pension aura aussi un impact sur la stratégie de décaissement. Une bonne stratégie consiste à répartir les retraits entre vos placements enregistrés et non enregistrés, selon les répercussions fiscales. Il faudra par exemple considérer le fait que : L’ordre de retrait de vos avoirs est donc important, car il vous permettra d’optimiser votre revenu après impôt et de réduire le risque d’épuiser votre épargne. Il vous faudra donc une stratégie adaptée à votre situation, qui est unique. La consultation d’un ou d’une spécialiste pourrait être judicieuse afin de faire les bons choix. Il est très difficile d’établir un ordre de décaissement précis et identique pour tous. Voici quelques pistes de réflexion : Le taux de retrait, c’est le pourcentage que vous retirerez de vos investissements chaque année pour couvrir vos dépenses tout en vous assurant de ne pas épuiser trop rapidement vos avoirs. En finances personnelles, il n’existe pas de vérité absolue. Tout dépend de vos dépenses, de l’ensemble de vos revenus, de l’épargne dont vous disposez et de plusieurs autres facteurs. Un taux de retrait de 4 % est souvent recommandé par les spécialistes. Cette stratégie consiste à retirer environ 4 % de votre portefeuille de placement chaque année pour financer votre retraite. Avec un portefeuille bien équilibré, vous devriez pouvoir préserver votre capital pendant toute votre retraite. Cependant, comme toute règle, celle-ci n’est pas une garantie et peut varier en fonction de l’inflation, des conditions de marché, de votre tolérance au risque et de votre situation personnelle. Encore une fois, les conseils avisés d’une personne spécialisée vous seront utiles si vous souhaitez planifier votre taux de retrait. Elle pourra aussi réviser et ajuster le rythme de vos décaissements selon vos objectifs, vos dépenses et les règles fiscales qui peuvent changer. Pour que votre plan de décaissement soit efficace, vous devrez évidemment le respecter. Cela dit, il vous faudra aussi le réévaluer à l’occasion, notamment après votre première année complète à la retraite. De nombreux spécialistes affirment en effet qu’il faut avoir vécu les quatre saisons de l’année pour avoir une idée plus claire de ses besoins réels. Vous devrez sans doute faire de même après un imprévu majeur ou un changement de situation. Au fil de votre retraite, vous vivrez des périodes plus actives et d’autres moins. Vous pourrez alors faire de petits ajustements à votre plan de décaissement, que ce soit dans les montants ou la stratégie des retraits, ou encore dans vos dépenses. Ici encore, l’objectif consiste à éviter de survivre à votre épargne. La fraude financière est un fléau auquel nous devons tous porter attention. De nombreux fraudeurs ciblent particulièrement les personnes aînées. Malheureusement, on répertorie trop de cas de personnes retraitées qui ont perdu une grande partie leurs avoirs dans des investissements frauduleux. Voici quelques exemples de fraudes : Il importe de demeurer vigilant et prudent en tout temps. Rappelez-vous que les fraudeurs sont des professionnels qui se surpassent dans l’art de gagner la confiance des gens et de les persuader. Ils se présentent bien, et ont l’air informés, compétents et professionnels. Vous ne serez jamais trop méfiant envers de nouvelles relations qui vous demandent de l’argent. Consultez des personnes autorisées Évidemment, c’est toujours une bonne idée de vous faire accompagner d’une personne spécialisée en la matière. Ses conseils vous seront précieux et pourront vous rassurer. En effet, de nombreux facteurs à prendre en considération étant de nature prévisionnelle, il est sage de consulter une personne dont l’expertise est reconnue. Plusieurs spécialistes possédant différentes expertises pourront vous aider, chacun à leur façon, dans l’atteinte de vos objectifs. La plupart des spécialistes de ce tableau vendent des produits, à l’exception des planificateurs financiers (à moins d’avoir un autre permis). Ces derniers ont une formation universitaire en plus d’avoir suivi une formation à l’Institut québécois de planification financière. Ils sont en mesure d’analyser tous les aspects de vos finances personnelles et d’élaborer un plan de décaissement adapté à vos besoins, votre réalité et vos objectifs et pourront vous aiguiller dans tout ce qui touche les aspects légaux, l’assurance et la gestion des risques, les finances, la fiscalité, les placements, la retraite ainsi que la succession. Par ailleurs, d’autres spécialistes possèdent des connaissances dans un ou plusieurs de ces mêmes domaines. Dans tous les cas, assurez-vous de faire un choix avisé en posant les questions suivantes : Sachez qu’un planificateur financier (Pl. Fin.) doit satisfaire les exigences suivantes : Vous avez choisi une personne spécialisée qui vous aidera à planifier le décaissement de vos avoirs à la retraite ? Assurez-vous de vous préparer adéquatement en vue de votre première rencontre. Regroupez vos documents de base, comme : De plus, prenez le temps de réfléchir à vos projets de retraite, vos dépenses mensuelles, vos sources de revenu, votre épargne personnelle. Plus vous pourrez communiquer d’informations sur vos objectifs de retraite, plus la personne que vous avez choisie pourra vous aider à élaborer un plan de décaissement personnalisé qui vous permettra de profiter pleinement de votre retraite. Si vous avez simulé votre budget de retraite, comme suggéré plus tôt, apportez ce document qui aidera votre spécialiste à vous fournir un plan de décaissement davantage collé à votre réalité. Envie de sauvegarder ou d’imprimer notre Guide sur le décaissement? C’est par ici! Découvrez des cas concrets et une foule de conseils de décaissement offerts par nos experts. Dossier Décaissement

1- Votre espérance de vie

2- L’inflation

3- La fiscalité

4- Votre profil d’investisseur

5- Votre planification successorale

1- Les rentes publiques

Pour connaitre les limites de revenus pour le SRG et règles du programme de la Sécurité de la vieillesse, consulter le site de Service Canada

2- Les régimes d’épargne-retraite offerts par l’employeur

![]()

3- Votre épargne personnelle

4- Vos actifs immobiliers

Faites votre budget de retraite

L’utilisation de votre épargne personnelle

Le taux de retrait

Le respect et la réévaluation périodique de votre plan

Préparez-vous à votre première rencontre

Notre Guide en format PDF

Des capsules pour apprendre comment mieux décaisser vos avoirs à la retraite

5 exemples pour optimiser vos avoirs à la retraite

Publié le 20 octobre 2023